Dlaczego ograniczenia podaży zaciemniają niebo dla linii lotniczych

- Globalna flota linii lotniczych nie nadąża za popytem, a to jeszcze nie koniec

- Połączenia pozostają w tyle, ponieważ wolumen linii lotniczych odradza się w innym stylu

- W przeciwieństwie do innych sektorów, braki w łańcuchu dostaw pozostają widoczne w wysoce regulowanym przemyśle lotniczym i kosmicznym

- Dostawy nowych samolotów w Boeingu wciąż są znacznie poniżej poziomów sprzed pandemii, podczas gdy Airbus wciąż się odbudowuje

- Jakie konkretne problemy po stronie podaży będą miały wpływ na dostępne moce produkcyjne w 2024 i 2025 roku?

- Łączne zaległości Airbusa i Boeinga osiągnęły rekordowy poziom

- Współczynniki obciążenia osiągają poziomy sprzed pandemii, a linie lotnicze stoją przed wyzwaniem podniesienia poprzeczki

- Wskaźniki obciążenia pasażerów powróciły do historycznych maksimów (2019)

- Wzrost pojemności samolotów powoduje wzrost stawek leasingu i wynajmu

- Ceny biletów lotniczych w UE przewyższają inflację ze względu na ograniczenia dostępności samolotów, podatki i utrzymujący się popyt

- Ceny biletów lotniczych pozostaną podwyższone w związku z ograniczeniami podaży

- Podatki od biletów i polityka klimatyczna trwale podnoszą ceny biletów

- Mieszanie SAF zwiększa koszty i ceny biletów

- Zmagania operacyjne stanowią wyzwanie dla finansów linii lotniczych, ale popyt nadal zapewnia dynamikę

- Globalne emisje CO2 w lotnictwie nadal odbijają się od dna

- Opóźnienia w odnowie floty spowodują dalszy wzrost emisji w 2024 r.

- Napięcia geopolityczne prowadzą do nieefektywności i dodatkowych emisji

Popyt na usługi linii lotniczych po pandemii okazał się spory, ale dostępna przepustowość pozostaje głównym bólem głowy dla linii lotniczych. Niedobory dostaw, dodatkowa konserwacja, problemy z produkcją samolotów i opóźnienia doprowadziły do wyzwań operacyjnych, ograniczając wzrost i spowalniając postęp w zakresie zrównoważonego rozwoju.

Globalna flota linii lotniczych nie nadąża za popytem, a to jeszcze nie koniec

Globalny popyt na usługi linii lotniczych wyprzedził rozwój zdolności przewozowych floty, co stawia plany rozwoju linii lotniczych pod znakiem zapytania. Znajduje to odzwierciedlenie w liczbie zaparkowanych samolotów, która stale spada. Oczekuje się, że walka o pojemność samolotów będzie się przeciągać do 2024 r. i jego szczytowego sezonu. Ograniczenia przepustowości zmuszają linie lotnicze do dostosowywania rozkładów lotów - na przykład Ryanair ogłosił, że planuje obsłużyć 200 mln zamiast 205 mln pasażerów w 2024 roku. To wciąż około 10% wzrost, choć mniejszy niż wcześniej przewidywano. Ograniczenia zmniejszają również zdolność do odbudowy i rozwoju sieci połączeń międzykontynentalnych. Przewoźnicy flagowi, tacy jak Lufthansa i KLM (w tym Transavia), obniżyli dostępną liczbę miejsc na cały rok 2024.

Charakter lotnictwa, co zrozumiałe, stawia bezpieczeństwo ponad wszystko inne, a liczne kwestie związane z łańcuchem dostaw i incydenty ograniczają obecnie dostępność samolotów. Czynnikiem komplikującym sytuację linii lotniczych jest ograniczona elastyczność w całym sektorze lotniczym, ponieważ piloci, personel pokładowy i personel obsługi technicznej są również kształceni pod kątem określonego typu samolotu.

Połączenia pozostają w tyle, ponieważ wolumen linii lotniczych odradza się w innym stylu

Linie lotnicze na całym świecie zmniejszyły swoje siatki połączeń podczas pandemii i nie zostały one jeszcze w pełni przywrócone. Oznacza to, że obecny ruch lotniczy koncentruje się na mniejszej liczbie tras. W Europie liczba bezpośrednich i pośrednich miejsc docelowych na lotniskach wzrosła o 13 punktów procentowych w 2023 r., ale nadal pozostawała w tyle za wartością z 2019 r. (na poziomie 84% tego poziomu). Spowodowało to spadek aktywności lotniczej (91,5% w 2023 r.).

W przyszłości siatki połączeń będą się stopniowo odbudowywać, w miarę jak flagowi przewoźnicy będą ponownie wprowadzać więcej połączeń długodystansowych, ale pełne ożywienie zajmie więcej czasu w obliczu obecnej dynamiki podaży i popytu. Oczywiście środowisko geopolityczne również zmieniło mapę linii lotniczych, zawieszając loty do Rosji z Zachodu oraz odwołując loty do Izraela i Iranu.

W przeciwieństwie do innych sektorów, braki w łańcuchu dostaw pozostają widoczne w wysoce regulowanym przemyśle lotniczym i kosmicznym

Złożony łańcuch dostaw w produkcji samolotów obejmuje wysoce wyspecjalizowanych, certyfikowanych graczy. Dlatego dywersyfikacja lub zmiana dostawców w przypadku wąskich gardeł często nie jest możliwa. Co więcej, partnerzy w łańcuchu dostaw znacznie ograniczyli swoje działania w pierwszej fazie pandemii, kiedy przyszłość była wysoce niepewna. Tak zwany efekt byka przyspieszył spowolnienie w całym łańcuchu dostaw, w wyniku czego zmiana skali jest obecnie znacznie bardziej czasochłonna niż w innych sektorach.

Branża boryka się również z niedoborem wysoko wykwalifikowanego personelu. Zarówno silniki, jak i inne komponenty, takie jak fotele z urządzeniami cyfrowymi, nadal mają długi czas realizacji. Oznacza to, że producenci silników, tacy jak CFM (GE/Safran), Pratt & Whitney i Rolls-Royce, ale także dostawcy części, tacy jak RTX, mają trudności z nadążeniem za popytem. Ogranicza to potencjał wzrostu produkcji nowych samolotów, ale programy modernizacji i renowacji starszych samolotów są również tym dotknięte.

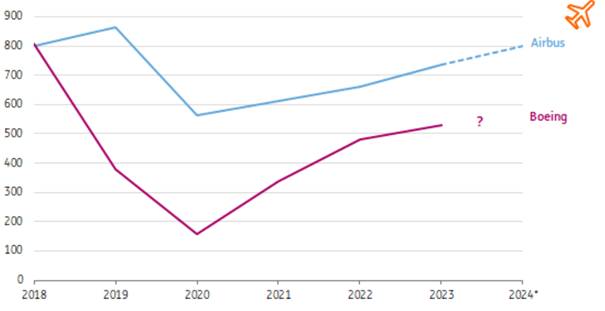

Dostawy nowych samolotów w Boeingu wciąż są znacznie poniżej poziomów sprzed pandemii, podczas gdy Airbus wciąż się odbudowuje

Liczba dostarczonych samolotów komercyjnych według producentów Airbus i Boeing

Raporty spółki, ING Research *prognoza

Jakie konkretne problemy po stronie podaży będą miały wpływ na dostępne moce produkcyjne w 2024 i 2025 roku?

- Kontrole i modernizacje silników Pratt & Whitney

Pod koniec 2023 r. producent silników Pratt & Whitney ogłosił dodatkowe kontrole silników turbowentylatorowych zainstalowanych w Airbusach A320NEO po pojawieniu się ryzyka pęknięć w silniku. Obejmie to łącznie 600-700 samolotów w eksploatacji, z których każdy zostanie uziemiony na okres do dziesięciu miesięcy w partiach. W samym tylko 2024 r. wycofanych zostanie 350 jednostek, co wpłynie na linie lotnicze obsługujące samoloty napędzane tymi silnikami, takie jak Jetblue, Wizzair i Air New Zealand. Łącznie co najmniej 1,5% globalnej floty zostanie wycofane z eksploatacji, ale dla poszczególnych linii lotniczych będzie to znacznie więcej. Wpływ tego problemu przeniesie się również na rok 2025, utrzymując niedobór personelu konserwacyjnego i zajętość firmy produkującej silniki, ograniczając zdolność do zwiększania nowej produkcji.

- Ograniczenia produkcji Boeinga

Wypadki z samolotami B737 MAX 8 w 2018 i 2019 r. doprowadziły do gwałtownego spadku produkcji w Boeingu w 2019 r., który przyspieszył podczas pandemii. Oderwanie się panelu drzwi podczas lotu Max 9 na początku 2024 r. spowodowało kolejne niepowodzenie i zmusiło Federalny Urząd Lotnictwa Cywilnego (FAA) do ograniczenia produkcji samolotów B737 Max do 38 miesięcznie. Problemy z dostawcami również utrzymały dostawy na niskim poziomie w pierwszej połowie 2024 roku. Ponadto badane są również kontrole jakości B787. W związku z tym zwiększenie produkcji nie jest możliwe, a zamiast tego produkcja ponownie spadła o prawie połowę w pierwszym kwartale 2024 roku. Dla linii lotniczych, takich jak United Airlines, Southwest i Ryanair, które zamówiły znaczną liczbę samolotów, oznacza to, że dostawy są odkładane. Zakłóca to harmonogramy lotów i osłabia potencjał wzrostu w 2024 r., zwłaszcza w szczycie sezonu. Southwest, na przykład, spodziewa się zaledwie 20 z wcześniej zaplanowanych 46 dostaw samolotów w 2024 roku. Ponieważ produkcja Boeinga jest ograniczona od czterech do pięciu lat, zaległości produkcyjne osiągnęły już 3000 samolotów i nadal rosną, podczas gdy portfele zamówień rosną.

- Uziemienia samolotów Boeing w USA (FAA)

Innym czynnikiem wpływającym na przepustowość jest bezpośredni wpływ operacyjny incydentów w Boeingu. United Airlines, Southwest, Alaska Airlines znalazły się wśród linii lotniczych dotkniętych problemem Max 9 w 2024 roku. Inne incydenty i obawy dotyczące jakości i procedur bezpieczeństwa produkcji 787 Dreamliner zwiększyły kontrolę władz lotniczych. Ale jak dotąd nie ma to wpływu na linie lotnicze poza Stanami Zjednoczonymi.

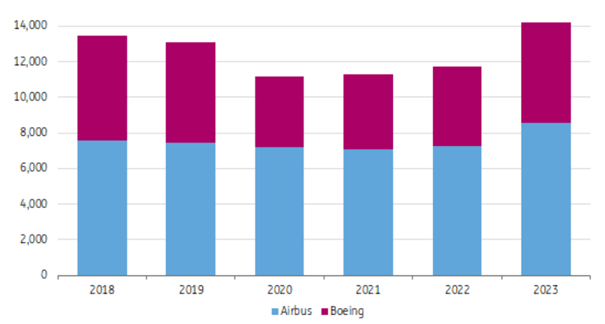

Łączne zaległości Airbusa i Boeinga osiągnęły rekordowy poziom

Portfel zamówień Airbus i Boeing: liczba samolotów komercyjnych, koniec roku

Raporty spółek, ING Research

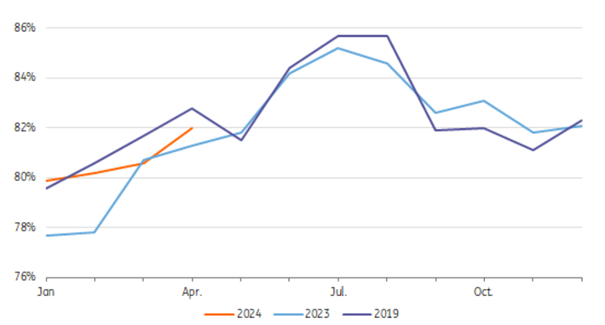

Współczynniki obciążenia osiągają poziomy sprzed pandemii, a linie lotnicze stoją przed wyzwaniem podniesienia poprzeczki

Współczynniki obciążenia samolotów powróciły do swoich sezonowych maksimów z 2019 r. i wskazują na ograniczone możliwości przewozowe. Współczynniki obciążenia dla lotów długodystansowych są zwykle niższe niż dla lotów krótkodystansowych. Dobre dane dotyczące liczby pasażerów tanich przewoźników pomogły podnieść ten wskaźnik. W Europie współczynnik obciążenia EasyJet zbliżył się już do 90% w całym roku 2023 i zbliża się do 93% obserwowanych w 2019 roku. Ryanair osiągnął 93%, czyli blisko swojego naturalnego maksimum. Niemniej jednak linie lotnicze stoją przed wyzwaniem dalszego podnoszenia poprzeczki, zwłaszcza przewoźnicy flagowi. Ale w praktyce jest to również gra dynamiki cen. Zwłaszcza w Stanach Zjednoczonych i Europie, gdzie współczynniki obciążenia są już stosunkowo wysokie, dalsze zwiększanie wskaźników obłożenia będzie wyzwaniem.

Wskaźniki obciążenia pasażerów powróciły do historycznych maksimów (2019)

Średnie miesięczne globalne wskaźniki obciążenia pasażerów (PLF) w %

IATA, ING Research

Wzrost pojemności samolotów powoduje wzrost stawek leasingu i wynajmu

Blisko 60% globalnej floty samolotów jest leasingowana i stanowi własność firm takich jak Aercap, SMBC i Avolon. Linie lotnicze rozważają obecnie przedłużenie okresu eksploatacji, a wiele warunków leasingu jest przedłużanych, aby utrzymać programy lotów na powierzchni. Popyt na starsze, używane samoloty również rośnie. W związku z tym ceny na rynku używanych maszyn i stawki leasingu znacznie wzrosły, zwłaszcza w przypadku samolotów wąskokadłubowych. W związku z tym stawki za A321 wzrosły o około 18% na początku 2024 r. w porównaniu z rokiem poprzednim, a stawki za B737 MAX 8 również wzrosły o 19% do 400 000 USD miesięcznie. Oczekuje się, że ten kierunek utrzyma się w 2024 roku. Z opóźnieniem wzrosły również stawki leasingu samolotów szerokokadłubowych, takich jak A350/B787.

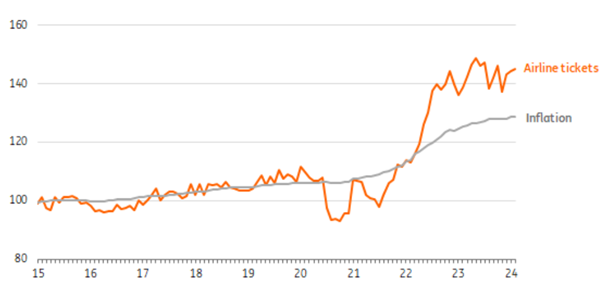

Ceny biletów lotniczych w UE przewyższają inflację ze względu na ograniczenia dostępności samolotów, podatki i utrzymujący się popyt

Indeks cen biletów a ceny konsumpcyjne (HICP) w UE (2015 = 100), wyrównany sezonowo

Eurostat, ING Research

Ceny biletów lotniczych pozostaną podwyższone w związku z ograniczeniami podaży

Słaby popyt zepchnął ceny biletów lotniczych poniżej poziomu inflacji w 2020 r., ale sytuacja szybko się odwróciła w 2022 r., gdy świat wyszedł z pandemii. Połączenie niskiej przepustowości i silnego popytu spowodowało wzrost cen biletów, do czego przyczyniły się wyższe ceny paliwa lotniczego.

W Europie ceny nadal przewyższają inflację o około 15% na początku 2024 roku. Ceny biletów lotniczych znajdują się pod globalną presją wzrostową, ale swoją rolę odgrywają również wyższe cła (zwłaszcza w Europie). Ta dynamika wyznacza inną erę, ponieważ wcześniej zwiększona konkurencja ze strony tanich przewoźników przez długi czas ciążyła na cenach.

Podatki od biletów i polityka klimatyczna trwale podnoszą ceny biletów

W kilku krajach europejskich (wyższe) podatki od biletów i zwiększone zastosowanie systemu handlu uprawnieniami do emisji (od 25% w 2024 r. do 100% w 2026 r. w przypadku lotów wewnątrzeuropejskich) będą nadal przyczyniać się do wzrostu cen, a ceny już znacznie przekraczają wskaźniki inflacji. Internalizacja czynników zewnętrznych będzie prawdopodobnie nadal rosła w przyszłości, co doprowadzi do strukturalnie wyższych i bardziej realnych cen.

Mieszanie SAF zwiększa koszty i ceny biletów

Coraz więcej linii lotniczych zabezpiecza zrównoważone paliwo lotnicze (SAF) do mieszania, co będzie kontynuowane w 2024 roku. Przodujące linie lotnicze dążą do osiągnięcia wskaźnika mieszania na poziomie 10% w 2030 r., a UE, Wielka Brytania i kilka pojedynczych krajów wymagają minimum 6%-10%. KLM był liderem na świecie ze wskaźnikiem mieszania 1% w 2023 r., podczas gdy średnia światowa wynosiła zaledwie 0,2%. Musi to szybko wzrosnąć, aby osiągnąć docelowe poziomy.

SAF był w marcu około 2,7 razy droższy od konwencjonalnego paliwa lotniczego, a zużycie paliwa zwykle pokrywa 15-25% całkowitych kosztów. Nie spodziewamy się, że koszt SAF spadnie do poziomu paliwa lotniczego w najbliższym czasie, co oznacza, że docelowy poziom mieszanki 10% w 2030 r., do którego dążą koalicje linii lotniczych Oneworld i Clean Skies for Tomorrow, ostatecznie zwiększy ceny biletów o 3-4%.

Zmagania operacyjne stanowią wyzwanie dla finansów linii lotniczych, ale popyt nadal zapewnia dynamikę

W 2023 r. wiodące światowe linie lotnicze z grubsza powróciły do poziomu zysków operacyjnych sprzed pandemii. W kontekście ograniczeń przepustowości, siła cenowa pozostaje po stronie przewoźników. Jednocześnie presja kosztowa pozostaje wysoka, a koszty wynagrodzeń (często największa część kosztów) prawdopodobnie będą nadal rosły w latach 2024-2025, co sugerują zbiorowe podwyżki płac w Lufthansie. Wyzwania operacyjne związane z opóźnieniami dostaw i dodatkowymi pracami konserwacyjnymi - a także większą liczbą odwołanych lotów z powodu ekstremalnych warunków pogodowych, geopolityki i napięć na rynku pracy - również będą miały wpływ na rentowność w 2024 roku. Niemniej jednak możemy zaobserwować niewielki wzrost marż operacyjnych.

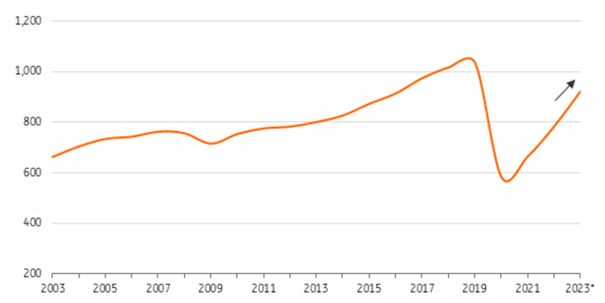

Globalne emisje CO2 w lotnictwie nadal odbijają się od dna

Emisje CO2 w światowym lotnictwie (w MT)

IEA, ING Research *wstępne

Opóźnienia w odnowie floty spowodują dalszy wzrost emisji w 2024 r.

Globalne emisje gazów cieplarnianych w lotnictwie gwałtownie spadły w czasie pandemii, ale od czasu powrotu popytu nastąpiło ich szybkie odwrócenie. W 2024 r. emisje prawdopodobnie zbliżą się do poziomów sprzed pandemii. Rozpoczęło się mieszanie SAF, a wydajność operacyjna zwraca większą uwagę na strategie dekarbonizacji - ale najważniejszy filar dla linii lotniczych, przyspieszona odnowa floty, jest poważnie opóźniony. Spowalnia to redukcję emisji na miejsce/kilometr.

Przykładowo, nowa generacja A350 i B787 Dreamliner ma znacznie niższe spalanie paliwa niż ich poprzednicy A340 i B777. Linie lotnicze są teraz zmuszone do utrzymywania starszych samolotów na niebie, co wpływa negatywnie na postęp w zakresie zrównoważonego rozwoju, ponieważ zużycie paliwa przez samoloty nowej generacji jest zwykle o 10-25% niższe.

Napięcia geopolityczne prowadzą do nieefektywności i dodatkowych emisji

Globalne niebo nadal boryka się z nieefektywnością z powodu sankcji i napięć politycznych. Podróże liniami lotniczymi prawie nigdy nie odbywają się w linii prostej z punktu A do punktu B, ale omijanie różnych przestrzeni powietrznych coraz bardziej komplikuje sprawę. Ciągłe objazdy wokół ogromnej rosyjskiej przestrzeni powietrznej (przy skutecznie zamkniętej jednej piątej europejskiego nieba) wydłużają czas lotu między Azją a Europą nawet o cztery godziny między Amsterdamem a Tokio. Napięcia na Bliskim Wschodzie również wymusiły dodatkowe zmiany tras. W sumie prowadzi to do dłuższych mil i wyższych emisji niż wcześniej.

Materiał źródłowy:

https://think.ing.com/articles/global-aviation-outlook-supply-constraints-cloud-the-skies-for-airlines/