Azjatycki wzrost handlu chipami AI jest kontynuowany

- Korea Południowa: największy beneficjent boomu technologicznego AI

- Handel chipami w Korei Południowej silnie rośnie

- Popyt na chipy AI utrzyma się na wysokim poziomie co najmniej do 2025 r.

- Napięty stan zapasów powinien sprzyjać cyklowi uzupełniania zapasów

- Azja pozostaje globalnym centrum chipów

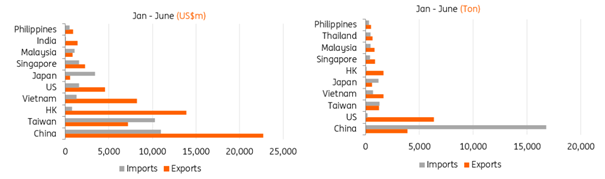

- 10 największych partnerów handlowych Korei Południowej w zakresie chipów

- Rozwinięte gospodarki odgrywają ważną rolę w wyposażeniu

- Import sprzętu do produkcji chipów w Korei Południowej spadł w 1H24

- Japonia: Jak na ironię, zakaz eksportu technologii pozytywnie wpływa na japoński eksport do Chin

- Eksport sprzętu do produkcji chipów wystartował tylko do Chin

W wielu krajach Azji obserwowaliśmy niezwykły wzrost eksportu półprzewodników napędzany globalnym cyklem technologicznym. Szczególnie silny jest amerykański popyt na chipy związane ze sztuczną inteligencją. Ryzyko geopolityczne może jednak stać się poważną przeszkodą w przyszłości.

Najbardziej niezwykłą rzeczą w gospodarkach Azji Północno-Wschodniej - Korei Południowej, Japonii i Tajwanu - jest silny wzrost eksportu napędzany przez ożywienie w globalnym cyklu technologicznym. Silny popyt na półprzewodniki związane ze sztuczną inteligencją i ich sprzęt jest tutaj głównym motorem napędowym, wspierającym ogólny wzrost gospodarczy. Zagłębiliśmy się w dane handlowe, aby poznać globalny trend na ogromnym rynku półprzewodników.

Korea Południowa: największy beneficjent boomu technologicznego AI

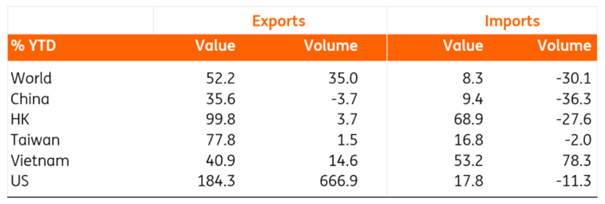

Południowokoreański sektor ICT (technologii informacyjno-komunikacyjnych) odnotował silny wzrost, głównie ze względu na obecne ożywienie w globalnym cyklu technologicznym. Koreańscy producenci chipów korzystają na niedawnym wzroście inwestycji w technologie sztucznej inteligencji w USA i ożywieniu cen pamięci. W pierwszej połowie roku koreański eksport i import chipów wzrósł odpowiednio o 52,2% i 8,3% - ale pod względem wielkości eksport wzrósł o 35%, podczas gdy import spadł o 30%

Handel chipami w Korei Południowej silnie rośnie

Pierwsza połowa 2024 roku. Liczby te zostały wzmocnione przez korzystne efekty cenowe

Źródło: KITA

To, co wyróżnia się tutaj najbardziej, to zaskakująco duży wzrost handlu chipami z USA, napędzany głównie przez silny popyt na chipy AI. Trend ten rozpoczął się w połowie 2023 r. i spodziewamy się, że inwestycje związane ze sztuczną inteligencją utrzymają się co najmniej do pierwszej połowy przyszłego roku.

Podczas gdy Azja pozostaje głównym ośrodkiem produkcyjnym w globalnym łańcuchu dostaw, obecnie obserwujemy zróżnicowanie między krajami. Na przykład Wietnam staje się coraz ważniejszym partnerem handlowym w sektorze półprzewodników. Jest to prawdopodobnie wynikiem eskalacji napięć w handlu technologiami między USA a Chinami; wraz z dywersyfikacją łańcuchów dostaw przez producentów chipów, Wietnam wydaje się być największym beneficjentem. W międzyczasie eksport chipów do Chin ożywił się w pierwszej połowie tego roku - ale był to głównie efekt cenowy. Chiny i Hongkong nadal zajmują centralne miejsce w branży półprzewodników, podczas gdy handel Korei Południowej z Chinami i Hongkongiem w ujęciu ilościowym kurczy się od 2022 roku.

Popyt na chipy AI utrzyma się na wysokim poziomie co najmniej do 2025 r.

Według doniesień branżowych, SK Hynix - drugi co do wielkości producent układów pamięci - do marca był jedynym dostawcą swoich pamięci o wysokiej przepustowości (HBM) dla firmy NVIDIA, o której wiadomo, że kontroluje około 80% rynku chipów sztucznej inteligencji. SK Hynix ogłosił, że jego chipy HBM używane w chipsetach AI zostały wyprzedane na ten rok i prawie wyprzedane na 2025 r. (stan na maj 2024 r.), ponieważ firmy agresywnie rozwijają swoje usługi sztucznej inteligencji. Firma rozpocznie również masową produkcję swoich najnowszych układów HBM, 12-warstwowych HBM3E, w trzecim kwartale. Spodziewamy się zatem, że eksport układów pamięci przyspieszy w drugiej połowie roku.

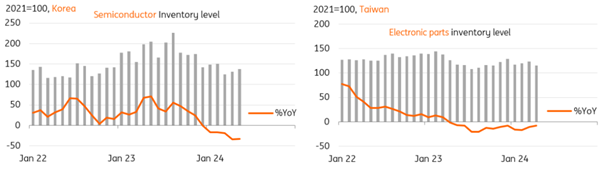

Główni nabywcy chipów AI chcą zdywersyfikować swoich dostawców, aby utrzymać stabilne dostawy i marże operacyjne. Oczekuje się, że największy na świecie producent układów pamięci, Samsung Electronics, wkrótce doda swoją nazwę do listy dostawców. Nie ma oficjalnego komunikatu, czy firma przeszła proces certyfikacji NVIDIA, ale NVIDIA ujawniła na początku czerwca, że jest o krok od rozpoczęcia dostaw. Nawet jeśli pojawi się więcej dostawców, nie sądzimy, aby nadpodaż była problemem w dającej się przewidzieć przyszłości, biorąc pod uwagę silny popyt na technologię AI i napięte warunki magazynowe.

Napięty stan zapasów powinien sprzyjać cyklowi uzupełniania zapasów

Źródło: CEIC, szacunki ING

Azja pozostaje globalnym centrum chipów

Oprócz eksportu wysokiej klasy chipów, silnie wzrósł również międzyregionalny handel półprzewodnikami, ponieważ łańcuch dostaw półprzewodników wymaga kilku procesów transgranicznych. Dane eksportowe Korei pokazują, że jej 10 największych partnerów handlowych w zakresie chipów znajduje się w Azji, co dodatkowo umacnia status tego kontynentu jako globalnego centrum chipów.

W ujęciu wartościowym, koreański handel z Chinami i HK stanowił łącznie ponad 76% całkowitego handlu chipami, a w ujęciu ilościowym około 52% całkowitego handlu. Zauważyliśmy również, że rola Wietnamu znacznie wzrosła w porównaniu do sytuacji sprzed dekady, a Indie, choć wciąż są mało znaczącym graczem, niedawno wkroczyły na scenę półprzewodników.

10 największych partnerów handlowych Korei Południowej w zakresie chipów

Źródło: KITA

Geopolityka nigdy nie jest daleko, gdy patrzy się na ten sektor. A wciąż są szanse na ponowne zwycięstwo Donalda Trumpa. Jego niedawne komentarze na temat tajwańskiej obronności spowodowały tąpnięcie akcji spółek technologicznych, a jego strategia „America First” zwiększyłaby ryzyko dla azjatyckich producentów chipów. Chociaż jest to ostatecznie zagrożenie, uważamy, że zależność od azjatyckich producentów chipów jest tak duża, że przez pewien czas nie będzie ich łatwo zastąpić potencjalnymi amerykańskimi odpowiednikami.

Bądźmy realistami. Napięcia handlowe będą nadal eskalować niezależnie od tego, kto wygra. Jeśli jednak Trump powróci na urząd, amerykańskie wysiłki na rzecz reshoringu gwałtownie przyspieszą w ciągu najbliższych kilku lat i stworzą więcej przeszkód dla azjatyckich producentów układów scalonych.

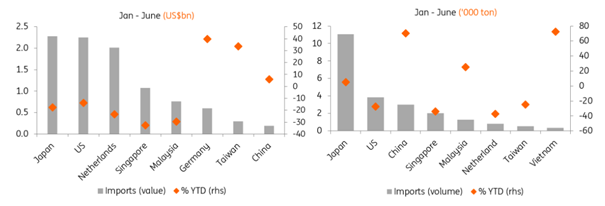

Rozwinięte gospodarki odgrywają ważną rolę w wyposażeniu

Gdy spojrzymy na sprzęt do produkcji półprzewodników, widzimy, że kraje rozwinięte nadal mają przewagę komparatywną[1]. Japonia jest liderem rynku, a za nią plasują się Stany Zjednoczone, Holandia, Niemcy i Izrael. Import sprzętu do Korei Południowej spadł w pierwszej połowie roku zarówno pod względem wolumenu (-17,7%), jak i wartości (-4,5%), ale może to wynikać z globalizacji zakładów produkcyjnych. Koreańskie firmy półprzewodnikowe zakładają bazy produkcyjne za granicą, zwłaszcza w Stanach Zjednoczonych.

Import sprzętu do produkcji chipów w Korei Południowej spadł w 1H24

Źródło: KITA

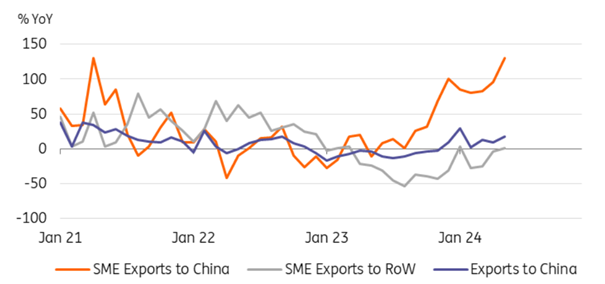

Japonia: Jak na ironię, zakaz eksportu technologii pozytywnie wpływa na japoński eksport do Chin

W branży półprzewodników Japonia nie jest potęgą w porównaniu z Koreą Południową i Tajwanem, ale ma przewagę techniczną w zakresie sprzętu do produkcji półprzewodników, co pokazują koreańskie dane handlowe w poprzedniej części tego raportu.

Japonia była aktywnym uczestnikiem amerykańskich sankcji przeciwko Chinom w zakresie półprzewodników, więc początkowo spodziewaliśmy się, że japoński eksport do Chin ucierpi w tym roku. Okazuje się jednak, że japoński eksport do Chin, w szczególności sprzętu do produkcji półprzewodników, gwałtownie wzrósł. Wydaje się, że wzmożone wysiłki USA mające na celu spowolnienie rozwoju procesów półprzewodnikowych w Chinach napędzają prewencyjne zakupy sprzętu do produkcji chipów w Chinach w oczekiwaniu na surowsze przepisy eksportowe w przyszłości. Tak więc zakaz eksportu technologii miał na razie pozytywny wpływ na japoński eksport do Chin.

Podczas gdy japoński eksport maszyn półprzewodnikowych do Chin wzrósł, eksport do reszty świata był słaby.

Eksport sprzętu do produkcji chipów wystartował tylko do Chin

Źródło: CEIC

Według doniesień branżowych, Chiny zwiększają moce produkcyjne, głównie na etapie przetwarzania końcowego, który obejmuje pakowanie i testowanie. Nie podlega to obecnie żadnym sankcjom. Produkty fotolitograficzne są przeznaczone do produkcji opakowań o wielkości 28 nanometrów lub większej, co oznacza, że technologia ta ma już ponad dekadę. Ogólnie rzecz biorąc, przetwarzanie końcowe często obejmuje ręczny montaż różnych części i produktów. Dlatego też większość fabryk koncentruje się w obfitujących w siłę roboczą Chinach i Azji Południowo-Wschodniej.

Japoński eksport obejmuje głównie sprzęt do fotolitografii, który jest zwolniony z amerykańskiego zakazu eksportu technologii. Jednak post-proces zajmuje prawie 76% całkowitego udziału odlewni w całym procesie produkcyjnym.

W dłuższej perspektywie Stany Zjednoczone chcą zmniejszyć ryzyko związane z łańcuchem dostaw w Chinach poprzez produkcję seryjną półprzewodników w krajach o bardziej przyjaznych stosunkach. Jednak ze względu na wysokie koszty pracy, inwestycje w technologię automatyzacji linii produkcyjnych prawdopodobnie zajmą centralne miejsce, a wiele firm, w tym Intel, TSMC i Samsung Electronics, zainwestuje w przetwarzanie końcowe w Japonii. Japoński rząd uznał również półprzewodniki za branżę o krytycznym znaczeniu dla bezpieczeństwa gospodarczego i znacznie zwiększył budżet na ich wsparcie. Spodziewamy się więc, że japońskie inwestycje w półprzewodniki wzrosną w nadchodzących latach, a Japonia będzie odgrywać ważniejszą rolę w części post-procesowej.

Najnowsze dane handlowe potwierdziły, że globalny popyt na półprzewodniki jest solidny, przy czym popyt pochodzi głównie z USA i Chin z różnych powodów. Rynek w USA jest bardziej związany z technologią sztucznej inteligencji, podczas gdy popyt w Chinach ma przyspieszyć, biorąc pod uwagę wysiłki na rzecz poprawy samowystarczalności technologicznej przed dalszym zaostrzeniem zakazów handlu. W rzeczywistości południowokoreańscy producenci półprzewodników wydają się zmniejszać swoją zależność od Chin, co miało miejsce w ciągu ostatniego roku lub dwóch.

Oczekuje się, że cykl wzrostu cen chipów będzie kontynuowany w perspektywie krótkoterminowej, ale ryzyko geopolityczne prawdopodobnie będzie stanowić większą przeszkodę dla azjatyckich eksporterów w przyszłym roku i później.

[1] Przewaga uzyskana poprzez zdolność do produkowania wyrobu po niższym koszcie, niż jest w stanie robić to konkurent.

Materiał źródłowy: https://think.ing.com/articles/northeast-asia-trade-on-microchips/