Elementy sukcesu na rynku kapitałowym

Materiał marketingowy

Samodzielne inwestowanie swoich oszczędności na rynku giełdowym to duże wyzwanie dla inwestora i w początkowej fazie nie każdy nowy inwestor zdaje sobie z tego sprawę. Szczególnie dotyczy to uczestników rynku terminowego gdzie oferowana dźwignia, a co za tym idzie ryzyko inwestycyjne, jest znacznie większe aniżeli na rynku kasowym. Skuteczność inwestowania zależy głownie od trzech czynników: psychologii, systemu zawierania transakcji oraz metody zarządzania wielkością pozycji. Schematycznie przedstawiono to poniżej:

1. Psychologia

- Konsekwencja,

- Wytrwałość,

- Obserwacja własnych emocji.

2. System zawierania transakcji

- Metody otwierania i zamykania pozycji na rynku czyli kiedy kupić i sprzedać,

- Linia obrony czyli akceptacja strat.

3. Metody zarządzania wielkością pozycji

- Jak zwiększać ilość zaangażowanych pieniędzy w czasie kolejnych transakcji.

Psychologia

Psychologia to bardzo ważny, a być może najważniejszy czynnik skutecznego pomnażania swoich oszczędności, niestety jednocześnie najmniej definiowalny. Jednak paradoksalnie im coś na rynku kapitałowym jest mniej definiowalne tym przynosi lepsze rezultatu inwestycyjne. Biorąc pod uwagę czynnik emocjonalny trzeba wyróżnić trzy elementy, które składają się na dziedzinę psychologii w inwestowaniu.

Konsekwencja

W czasie procesu inwestycyjnego trzeba konsekwentnie powtarzać zlecenia kupna i sprzedaży wtedy, kiedy wskazują na to wcześniej opracowane reguły inwestycyjne. Zadaniem inwestora jest tylko poprawne składanie zleceń, a pozytywny wynik pojawi się sam w miarę upływu czasu. Jednak sama konsekwencja to za mało ten proces musi być powtarzany dłuższy okres czasu.

Wytrwałość

Nawet jeśli opracujemy bardzo dobry system zawierania transakcji to bez wytrwałości w jego stosowaniu nie osiągniemy dobrych rezultatów.

Obserwacja własnych emocji

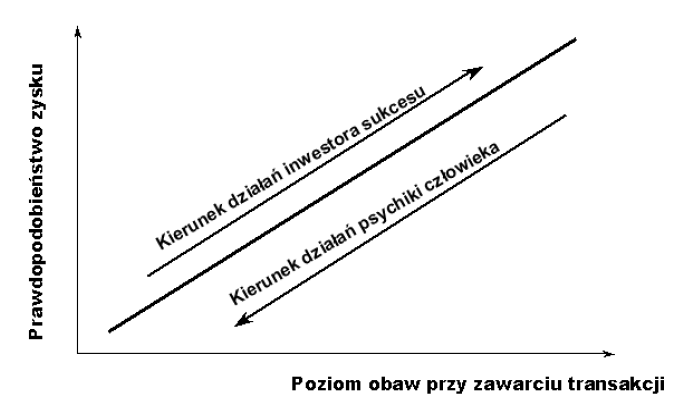

Dla inwestora giełdowego, a w szczególności uczestnika rynku terminowego to kluczowy element procesu inwestycyjnego. Wykres poniżej wyjaśnia, dlaczego z punktu widzenia psychologii, inwestowanie jest dość trudnym procesem decyzyjnym. Psychika człowieka od najmłodszych lat jest ukształtowana w taki sposób, aby mógł on podejmować działania, które zapewniają mu poczucie bezpieczeństwa. Niestety ten mechanizm często zamiast pomagać przeszkadza w inwestowaniu. Wielu uczestników rynku potwierdza że, jeśli pozycje są otwarte w poczuciu bezpieczeństwa to na ogół kończą się stratą. Natomiast pozycje, co do których inwestor żywi poważne obawy, na ogół kończą się zyskiem. Wykres 1 przedstawia to w sposób bardziej obrazowy.

Na osi poziomej umieszczono poziom obaw przy zawieraniu nowej transakcji, na osi pionowej prawdopodobieństwo osiągnięcia zysku z tej transakcji. Zależność pomiędzy tymi wielkościami można w bardzo uproszczony sposób przedstawić w postaci prostej.

Prawdopodobieństwo zysku rośnie razem z poziomem obaw.

Praktyczne obserwacje potwierdzają z grubsza, że nastawienie inwestora w momencie otwierania nowych pozycji ma duże znaczenie w osiągnięciu sukcesu. Inwestor sukcesu wyszukuje sygnałów otwarcia pozycji, które pozwolą mu osiągnąć zysk, przy akceptacji większego ryzyka w momencie zawierania transakcji. Oczywiście sposób działania inwestora sukcesu nie gwarantuje mu 100% trafności, a jedynie maksymalizuje prawdopodobieństwo sukcesu. To jednak, jak przekonamy się dalej, bardzo ważny czynnik zwiększający nasze szanse na osiągnięcie sukcesu na rynku kapitałowym w dłuższym okresie czasu.

Prawdopodobieństwo zysku maleje razem z poziomem bezpieczeństwa.

Większość poszukuje inwestycji, które dają im duże poczucie bezpieczeństwa w momencie zawierania transakcji. Jednak ta strategia znacznie ogranicza prawdopodobieństwo osiągnięcia zysku.

Inaczej rzecz ujmując można powiedzieć że konsekwencją określonego poziomu stresu w momencie zawierania transakcji jest zysk, konsekwencją poczucia bezpieczeństwa jest strata. Nieświadomość tego mechanizmu jest przyczyną większości niepowodzeń na rynku kapitałowym. Jednak warto zwrócić uwagę że świadomość działania tego mechanizmu to jedno, a praktyczne jego wykorzystanie to drugie. Dość trudnym, bolesnym i czasochłonnym procesem jest wyrobienie w swojej psychice mechanizmu, który pozwoli nam zaufać tej technice. Dodatkową trudnością w procesie uczenia się jest fakt że nie wszystkie transakcje, które będą zawarte przy sygnałach kupna na dużym strachu kończą się zyskiem. Jednak innej drogi do sukcesu na giełdzie nie ma. Pomijamy oczywiście sytuacje kiedy ktoś ma dostęp do informacji poufnych, gdyż ta „technika” jest dostępna tylko dla nielicznych.

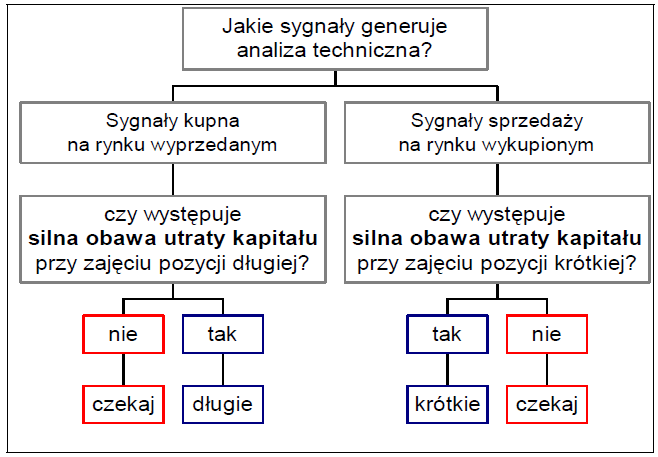

Biorąc pod uwagę wszystko, co zostało powiedziane powyżej można te rozważania zapisać w postaci diagramu, który przedstawiamy poniżej.

System zawierania transakcji

Zawiera zbiór informacji dotyczących tego, kiedy w praktyce otwierać i zamykać pozycje. Najogólniej można powiedzieć że służy do tego analiza wykresów, która wskazuje nam potencjalne sygnały kupna i sprzedaży.

Poniżej przedstawiamy zestaw reguł, które można wykorzystać do skonstruowania własnego systemu zawierania transakcji:

- Trafność nie jest najważniejszym elementem systemu zawierania transakcji. Można uzyskiwać bardzo dobre wyniki inwestycyjne mając trafność znacznie poniżej 50%, ale stosunek średniego zysku/średniej straty powinien być powyżej 1.2,

- Można stale zarabiać pieniądze przy trafności 30% przy założeniu stosunku średniego zysku/średniej straty powyżej 2.3,

- Inwestuj zgodnie z trendem gdyż to maksymalizuje trafność,

- Szybko ucinaj straty gdyż to maksymalizuje wyrażenie średni zysk / średnia strata,

- Pozwól zyskom rosnąc gdyż to maksymalizuje wyrażenie średni zysk / średnia strata.

Wszystkie te zalecenia inwestycyjne nie są łatwe do zastosowania w praktyce, gdyż tak jak to wspomniano powyżej, czynnik psychologiczny działa w kierunku przeciwnym do naturalnej dla każdego człowieka potrzeby zapewnienia sobie poczucia bezpieczeństwa.

Metody zarządzania wielkością pozycji

Trzecim elementem zyskownego systemu zawierania transakcji jest system zarządzania wielkością pozycji, która mówi inwestorowi, ile środków może on przeznaczyć na kupno lub sprzedaż instrumentów. Jest to jeden z najważniejszych elementów strategii inwestycyjnej,

a mimo to wielu graczy, zwłaszcza początkujących, całkowicie o nim zapomina.

Efekt jest taki, że zamiast odpowiednio dobierać wielkość kapitału do konkretnej transakcji, inwestor angażuje wszystko, co ma, i wystawia się na bardzo wysokie ryzyko. Przy takim postępowaniu droga do bankructwa jest bardzo krótka. Dlatego bardzo istotne jest, by przyswoić sobie podstawowe metody zarządzania wielkością pozycji. Poniżej zaprezentuję trzy z nich.

- Najprostszy sposób to podział portfela na kilka równych części. Załóżmy, że posiadamy 10 000 zł i ustalamy odgórnie, że na kupno akcji jednej spółki zostanie przeznaczone nie więcej niż 2 000 zł (jest to jedna jednostka). W ten sposób inwestor może rozłożyć ryzyko na pięć różnych rynków. Trzeba jednak pamiętać, że bez zleceń stop loss takie podejście też niewiele daje. Angażując się od razu na pięciu rynkach, wciąż ryzykujemy przecież cały kapitał. Zaletą tej metody jest to, że zwiększenie pozycji o jednostkę nastąpi dopiero wtedy, gdy podwoimy kapitał.

- Druga metoda zarządzania wielkością pozycji opiera się zleceniach obronnych (stop loss), dzięki którym możemy zastosować drugą metodę – ryzyko procentowe. W tym podejściu ustalamy na początku dwa parametry – odległość stop lossa od ceny zawarcia transakcji (czyli wielkość straty, na jaką możemy sobie pozwolić na jednej pozycji/akcji) oraz część kapitału, jaką możemy zaryzykować w danej transakcji (czyli ile kapitału jesteśmy w stanie poświęcić na wszystkich pozycjach/akcjach w danej transakcji). Przykładowo – chcemy kupić akcje firmy ABC i zakładamy, że odległość stop lossa to 2 zł, a z kapitału 10 000 zł możemy stracić 5 proc., czyli 500 zł. Liczba akcji, jaką możemy kupić, to 250, co wynika z podzielenia 500 zł na 2 zł. Metoda ta pozwala więc dobrać kapitału w zależności od ryzyka transakcji. Jeśli będziemy mieć zbyt mało pieniędzy albo ryzyko będzie zbyt wysokie, może się okazać, że nie możemy dokonać żadnej inwestycji.

- Jeśli do metody drugiej dołożymy wiedzę z zakresu analizy technicznej, a konkretnie znajomość wskaźników zmienności kursu, możemy sięgnąć po trzeci sposób zarządzania wielkością pozycji – procentową zmienność. W tym podejściu pozostawiamy odgórne założenie dotyczące ilości kapitału, jaki możemy stracić w danej transakcji, a odległość stop loss zastępujemy parametrem bieżącej zmienności, czyli na przykład wskaźnikiem średniego zakresu zmiany ATR. W ten sposób liczba akcji/pozycji, które możemy nabyć/otworzyć, zależy od aktualnego zachowania kursu. Przykładowo – mamy 10 000 zł, ryzykujemy 5 proc. tej kwoty, a wskaźnik ATR dla 14 sesji wynosi 5 zł (zakres wahań ceny podczas ostatnich 14 sesji wynosi 5 zł). Dzieląc 500 zł przez 5 zł, otrzymujemy 100 – liczbę akcji/pozycji, które możemy nabyć/otworzyć.

Przedstawione metody zarządzania kapitałem można z powodzeniem zastosować we własnych strategiach inwestycyjnych. Zachęcamy do implementacji tych technik w celu ochrony przed stadkiem wartości własnego portfela.

Ważne informacje

Niniejszy materiał został przygotowany przez Nowe Usługi S.A. wyłącznie w celach edukacyjnych i ma charakter wyłącznie informacyjny. Nowe Usługi S.A. dołożyły należytej staranności aby zapewnić, że prezentowane informacje nie są błędne lub nieprawdziwe w dniu ich publikacji, jednak Nowe Usługi S.A. i jego pracownicy nie ponoszą odpowiedzialności za ich prawdziwość i kompletność, ani wszelkie bezpośrednie i pośrednie szkody powstałe w wyniku wykorzystania niniejszej publikacji. O ile nie zastrzeżono inaczej, wszystkie opinie, prognozy i oszacowania należą do autora(autorów) oraz są aktualne w momencie publikacji i mogą ulec zmianie bez uprzedniej notyfikacji.